雖然經歷股災及兩次銀行危機,不過到1931年年中,政府債券價格仍然站得相當穩固。沒有絲毫崩塌的跡象。黑天鵝就在此時出現,1931年9月20日,英國央行宣佈英鎊不再兌換黄金,放棄金本位,採用浮動匯率,英鎊對其他貨幣迅速貶值30%。看看下圖,1929年以100基數為起點,1930年,100美元、100法郎還可兌100英鎊,但到1932年,100英鎊只能兌72.1美元及71.9法郎。

對市場無比震撼!歷史上,從1830年代起的100年內,除了少數時間,如美國南北戰爭的數年,英鎊與美元的匯價都維持於1英鎊兌4.85美元左右,但到1931年9月,匯率突然跌到4.54,1932年再下挫至3.51。

當時世界採用金本位(實際上是金匯本位制The Gold Exchange Standard,但為方便了解,暫以簡單的金本位理解。)各種貨幣的匯率以含金量計算。假設美國有100安士黄金儲備,同時發行100美元,那1美元就可兌1安士黄金,法國有100安士黄金,發行1000法郎,10法郎可兌1安士黄金,那麼美元與法郎的匯率就是1:10。英鎊放棄金本位,不再兌換黄金,其他與黄金採用固定匯率(Fix Rate)的貨幣就變相升值了。

為甚麼英鎊要貶值呢?下圖是1913﹣1941法國法郎、意大利里拉與黄金的兌價。1918年第一次世界大戰後,兩幣不約而同貶值,將自已貨幣對黄金貶值(法郎對美分貶值亦可視為對黄金貶值,因為黄金與美元掛勾),法郎貶值80%,里拉貶值75%,貶幅比近年盧布更大。

道理很簡單,其一是世界大戰時,政府開支擴大,貨幣發行量遠超黄金儲備,不得不貶值,其二是戰爭破壞生產,本幣對黄金貶值,可拉動出口。英國卻採取不一樣政策,繼續維持固有金本位。下圖看到了戰後英國與其他國家不同的匯率走勢。戰後英鎊曾有段時間自由浮動,對黄金貶值,但1925年重回固定匯率的金本位。

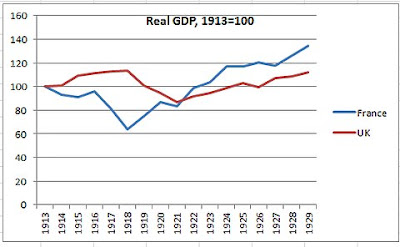

當大家生產力、技術相約,人家匯率比你低(重申:大前題是大家生產力、技術相約),低匯率國會搶走高匯率國的市場。法國等貶值國通過出口,在國際貿易中取得優勢,賺了不少英鎊。下圖可見英法兩國戰後不一樣的經濟發展。1918﹣1929年,法國實際經濟增長由60升到140,英國幾乎原地踏步,整個20年代大部份時間都低於1918年水平(以1913的100基數計算),另一幅圖可見,英國批發物價指數於戰後一直處於巨大下跌浪,即現在所稱的「通縮」。

英國是美國興起前的強國,1920年代在全球經濟中的地位遠超今天,下圖是1920年代大英帝國版圖,當年加拿大、澳洲、印度仍是英國殖民地,英鎊是國際儲備貨幣。許多地方、國家都依賴龐大的大英帝國市場。一如今天,美國經濟打噴嚏,全球受影響一樣。英國的經濟不景,導致這些地方、國家的經濟亦陷入困境。

早於1927年,除了美國、法國外,很多地方,如澳洲、日本、荷蘭、芬蘭、巴西、波蘭、阿根廷等等,陷入衰退。國際市場需求萎縮,最終刺穿了投資過熱的美國經濟。當1929年連美國也出現股災、銀行危機,這些國家的經濟再進一步惡化。

如果你是這些政府,如何解決?八十年前的思維跟今天相去不遠,那就是仿傚法國,將本幣對黄金貶值,從1929年開始到1931年,烏拉圭、阿根廷、巴西、新西蘭等,陸續放棄了金本位,貶值貨幣。與此同時,為彌補政府收入減少,又於國際市場發債集資,這就是小弟前章提及,多國爭相到美國發債的由來。

當年如果你手上持有美元或英鎊以外的貨幣,眼見多國爭相貶值本幣,你會如何做?做法有兩種,較穩健是換入美元及英鎊保值。但最安全是連美元、英鎊也不要,改持黄金。

以法國為首的國家,包括比利時、瑞士、瑞典、荷蘭等,採用第二種方法,向英國央行擠提黄金。於是,經濟危機、股災及衰退逐漸演變成對法幣信心的崩潰。下圖是英國央行黄金儲備走勢,可見英鎊信心的崩塌過程。起始點是1928年,英國央行的黄金持續流失,1929及1930年稍為回升,但到了1931年又再度急滑。

貨幣信心崩塌,加息(提高貨幣收益率)是其中一種常用解救方法,2014年盧布大貶,俄羅斯央行一夜間將息口提升至17%,有留意財經動向一定有印象。1970年代美元危機,聯儲局亦將美息提高至18%,原理一樣。

當年英國央行亦行動,但加幅有限,只由3%提高至6%,且去到1930年6月才開始加,學者對英國央行拖泥帶水的做法至今仍然不解。這種決策無助解決黄金流失,法國等國繼續擠提英國黄金儲備,下圖是1931年英國央行黄金儲備狀況,從6月開始急降。黄金有限,英國終於支持不住,退出金本位,加入貨幣貶值競賽。這就是1931年9月20日英國將英鎊貶值的由來。

英鎊不可兌換黄金後,美元變成唯一與黄金掛勾的主要貨幣。於是英鎊危機一下子演變成美元危機,持有美元的央行眼見英國不守兌換黄金的承諾,又怎會放心持有美元?英鎊黄金擠提立即演變成美元黄金擠提,下圖看得非常清楚,英國於9月20日退出金本位後,美國的黄金儲備亦出現雪崩式急降。聯儲局如何應對呢?加息行動啟動!1931年10月9日,美息從1.5%提升到2.5%,10月16日再升高至3.5%。換言之,7日內加息2%,如此急速的加息行動,史無前例。這時距1929年大股災剛好兩年,兩年來聯儲局為了挽救美國經濟的減息行動,一下子被貨幣危機打斷,在救經濟與救美元兩者之間,聯儲局選擇了救美元。

美元息口急升意味甚麼?相信不用小弟多說,大家也能猜到,美國銀行的借貸成本亦同時急升,資金變得緊張,更多銀行破產。與此同時,英鎊的貶值導至一個更嚴重後果,美元對其他貨幣的匯價急升。

這裡我們需要明白甚麼是金匯本位制The Gold Exchange Standard!想詳細了解,可以看百度解釋。這是1922年熱那亞會議後,各國共同訂立的國際匯率新秩序。簡單說,英美兩國貨幣繼續維持固定匯率的金本位,只有兩國可以全數以黄金儲備掛勾本幣。其他國家的儲備中,不可以全數儲備黄金,必需在美元與英鎊間二擇其一。

舉例,美元與黄金掛勾價是1美元 = 1安士黄金,美國有100安士黄金儲備,可發行100美元。英鎊與黄金掛勾價是5英鎊 = 1安士黄金,英國有100安士黄金儲備,可發行500英鎊。於是美元與英鎊的匯價就是1美元可兌5英鎊。

其他國家要發行多少貨幣,則不能完全根據黄金儲備數量。例如法郎與黄金的掛勾價是100法郎 = 1安士黄金,法國要發行10000法郎,理論上必需有100安士黄金儲備,但法國不能這樣做,因為她不是英美,不可全數以黄金儲備決定貨幣匯價,她可以選擇儲備50安士黄金 + 50美元,亦可選擇儲備50安士黄金 + 2500英鎊,就是不能全數以黄金支持法郎。

為何要用這種方法?主要亦是第一次世界大戰,各國都超額發行貨幣,若要全數以黄金儲備支持本幣,除非大幅將貨幣對黄金貶值,否則非常困難。在不願大幅貶值貨幣的情況下,各國政府想出這種匯價制度。於是在國際儲備體系中,形成三足鼎立形勢,包括黄金、美元、英鎊。許多政府央行儲備中都有這三種資產。

英鎊貶值,沖擊之大,不用小弟多說,大家也能猜到。當年許多國家央行都有巨量英鎊儲備,因為英鎊貶值,損失慘重,各地民眾都質疑央行們處置國家儲備失當,荷蘭央行行長更因此自殺身亡。金匯本位制度下,出現了史上少見的貨幣大轉移,最先是各地政府、民眾將英鎊兌成美元,到後來連美元也不再信任,害怕美國步英國後塵,貶值貨幣,又將資金轉換成黄金,形成黄金擠提。美元對其他貨幣匯價大幅波動,下面經常在馬田的網站看到的正是當年美元匯價圖。升幅之大,升值之急,急升過後又來瀑布式大跌,都是史上罕見。

道理很簡單,其一是世界大戰時,政府開支擴大,貨幣發行量遠超黄金儲備,不得不貶值,其二是戰爭破壞生產,本幣對黄金貶值,可拉動出口。英國卻採取不一樣政策,繼續維持固有金本位。下圖看到了戰後英國與其他國家不同的匯率走勢。戰後英鎊曾有段時間自由浮動,對黄金貶值,但1925年重回固定匯率的金本位。

當大家生產力、技術相約,人家匯率比你低(重申:大前題是大家生產力、技術相約),低匯率國會搶走高匯率國的市場。法國等貶值國通過出口,在國際貿易中取得優勢,賺了不少英鎊。下圖可見英法兩國戰後不一樣的經濟發展。1918﹣1929年,法國實際經濟增長由60升到140,英國幾乎原地踏步,整個20年代大部份時間都低於1918年水平(以1913的100基數計算),另一幅圖可見,英國批發物價指數於戰後一直處於巨大下跌浪,即現在所稱的「通縮」。

英國是美國興起前的強國,1920年代在全球經濟中的地位遠超今天,下圖是1920年代大英帝國版圖,當年加拿大、澳洲、印度仍是英國殖民地,英鎊是國際儲備貨幣。許多地方、國家都依賴龐大的大英帝國市場。一如今天,美國經濟打噴嚏,全球受影響一樣。英國的經濟不景,導致這些地方、國家的經濟亦陷入困境。

早於1927年,除了美國、法國外,很多地方,如澳洲、日本、荷蘭、芬蘭、巴西、波蘭、阿根廷等等,陷入衰退。國際市場需求萎縮,最終刺穿了投資過熱的美國經濟。當1929年連美國也出現股災、銀行危機,這些國家的經濟再進一步惡化。

如果你是這些政府,如何解決?八十年前的思維跟今天相去不遠,那就是仿傚法國,將本幣對黄金貶值,從1929年開始到1931年,烏拉圭、阿根廷、巴西、新西蘭等,陸續放棄了金本位,貶值貨幣。與此同時,為彌補政府收入減少,又於國際市場發債集資,這就是小弟前章提及,多國爭相到美國發債的由來。

當年如果你手上持有美元或英鎊以外的貨幣,眼見多國爭相貶值本幣,你會如何做?做法有兩種,較穩健是換入美元及英鎊保值。但最安全是連美元、英鎊也不要,改持黄金。

以法國為首的國家,包括比利時、瑞士、瑞典、荷蘭等,採用第二種方法,向英國央行擠提黄金。於是,經濟危機、股災及衰退逐漸演變成對法幣信心的崩潰。下圖是英國央行黄金儲備走勢,可見英鎊信心的崩塌過程。起始點是1928年,英國央行的黄金持續流失,1929及1930年稍為回升,但到了1931年又再度急滑。

貨幣信心崩塌,加息(提高貨幣收益率)是其中一種常用解救方法,2014年盧布大貶,俄羅斯央行一夜間將息口提升至17%,有留意財經動向一定有印象。1970年代美元危機,聯儲局亦將美息提高至18%,原理一樣。

當年英國央行亦行動,但加幅有限,只由3%提高至6%,且去到1930年6月才開始加,學者對英國央行拖泥帶水的做法至今仍然不解。這種決策無助解決黄金流失,法國等國繼續擠提英國黄金儲備,下圖是1931年英國央行黄金儲備狀況,從6月開始急降。黄金有限,英國終於支持不住,退出金本位,加入貨幣貶值競賽。這就是1931年9月20日英國將英鎊貶值的由來。

美元息口急升意味甚麼?相信不用小弟多說,大家也能猜到,美國銀行的借貸成本亦同時急升,資金變得緊張,更多銀行破產。與此同時,英鎊的貶值導至一個更嚴重後果,美元對其他貨幣的匯價急升。

這裡我們需要明白甚麼是金匯本位制The Gold Exchange Standard!想詳細了解,可以看百度解釋。這是1922年熱那亞會議後,各國共同訂立的國際匯率新秩序。簡單說,英美兩國貨幣繼續維持固定匯率的金本位,只有兩國可以全數以黄金儲備掛勾本幣。其他國家的儲備中,不可以全數儲備黄金,必需在美元與英鎊間二擇其一。

舉例,美元與黄金掛勾價是1美元 = 1安士黄金,美國有100安士黄金儲備,可發行100美元。英鎊與黄金掛勾價是5英鎊 = 1安士黄金,英國有100安士黄金儲備,可發行500英鎊。於是美元與英鎊的匯價就是1美元可兌5英鎊。

其他國家要發行多少貨幣,則不能完全根據黄金儲備數量。例如法郎與黄金的掛勾價是100法郎 = 1安士黄金,法國要發行10000法郎,理論上必需有100安士黄金儲備,但法國不能這樣做,因為她不是英美,不可全數以黄金儲備決定貨幣匯價,她可以選擇儲備50安士黄金 + 50美元,亦可選擇儲備50安士黄金 + 2500英鎊,就是不能全數以黄金支持法郎。

為何要用這種方法?主要亦是第一次世界大戰,各國都超額發行貨幣,若要全數以黄金儲備支持本幣,除非大幅將貨幣對黄金貶值,否則非常困難。在不願大幅貶值貨幣的情況下,各國政府想出這種匯價制度。於是在國際儲備體系中,形成三足鼎立形勢,包括黄金、美元、英鎊。許多政府央行儲備中都有這三種資產。

英鎊貶值,沖擊之大,不用小弟多說,大家也能猜到。當年許多國家央行都有巨量英鎊儲備,因為英鎊貶值,損失慘重,各地民眾都質疑央行們處置國家儲備失當,荷蘭央行行長更因此自殺身亡。金匯本位制度下,出現了史上少見的貨幣大轉移,最先是各地政府、民眾將英鎊兌成美元,到後來連美元也不再信任,害怕美國步英國後塵,貶值貨幣,又將資金轉換成黄金,形成黄金擠提。美元對其他貨幣匯價大幅波動,下面經常在馬田的網站看到的正是當年美元匯價圖。升幅之大,升值之急,急升過後又來瀑布式大跌,都是史上罕見。

美元匯價急升及美國加息,對債市的打擊是致命的。如前章所述,1931年9月前,全球各地政府發行的美元國債已佔債市總值七成以上,尤以東歐及拉丁美洲國家為甚。美匯急升,這些國家債務利息開支亦急升。舉例,你是中國公司,於市場發行100美元債券(集資100美元),發行時人民幣對美元匯價是6對1,6元人民幣可換1美元。若發行後,匯價不變,對你沒有影響,若人民幣貶值至8兌1美元,那麼,你每清還1美元債務,就要多付2元人民幣。美元急升導致這些國家的借貸成本大增,從美元匯價急升開始,相繼出現債務違約。下圖是當年違約的國家,包括智利、委內瑞拉、巴西等等。

看到政府債券相繼違約,持有大量政府債券的銀行及機構很自然會拋售這些債券,債市怎會不崩塌。不過,違約亦不是導致崩塌的最直接原因,更大程度上是崩塌令到這些國家無法於國際市場發債集資,不能以債養債,違約情況才惡化。何解債市會突然一下子崩潰?如前章所述,1929年股災後,美國的銀行已拋售了大部份公司債券,銀行資產表中,各種政府債券及現金成為最主要資產,但美國及歐洲爆發的銀行危機導致現金存量不斷流失(上章有講)。

1931年英鎊貶值後,美息史無前例地急升,進一步抽緊銀根。更可怕是當時經濟已陷入嚴重衰退,失業人數激增。限制了聯儲局的加息幅度,跟英倫銀行一樣,美息上升至3.5%後便不敢再加了,結果壓不住黄金擠提。聯儲局的黄金儲備持續流失,在固定匯率的金匯本位下,黄金流失,貨幣供應亦要隨之縮減。許多銀行資不抵債,宣告停業,1931年有2200多間銀行支持不住。在銀行業崩塌的過程中,銀行家走投無路,要麼破產,要麼賤拋手上任何可以增加現金流的資產,結果我們看了歷史上罕見的政府債券拋售潮。包括美債在內的各國政府債券一一被拋售,僅僅幾個月,連信用度最高的美國國債也下跌了10%。

1931年債市崩塌的恐慌,進一步加深經濟衰退。從債市湧出的資金大部份以現金形式被屯積,美國股市於1932年跌到只餘43點(見底),離1929年高位380點,下跌九成。之後的發展是另一個故事的開始。不過,教訓相當深刻。1933年美國政府公布《黄金法令》,充公全國民眾黄金,停止全美黄金買賣。1934年,飽受其他國家貨幣貶值的打擊,美國終於支持不住,宣布將美元對黄金貶值40%,每安士從20美元上調至35美元。1933年羅斯福宣佈《銀行緊急法案》,全美銀行停業,成為歷史上著名的1933 Bank Holiday。

18 則留言:

好精彩....THX joe

可以做教科書!

Thx joe

馬田說上星期反彈功成了。看他最新的文章,反彈應會繼續(如沒理解錯誤)。手上的DJI可放風箏。而他覺得石油短線見底(升破32.2),現時指數跟石油跌的方向亦改變。變成跟隨上升,而看他之前POST的金ARRAY,下星期為方向轉變,乎合金不再避險而下跌之結論(最新POST)。因此下星期一開始可沽金(我會沽GC)。

很長盡 !

恭喜fouthppp兄,買到靚位,而家等食糊!

fourthppp,不知我有沒有理解錯,馬田的array顯示跟著的三個星期,每個星期都有directional change,之前跌,剛過去的一星期反彈,下一個星期是不是應該跌?而由於15370頂住了,應該暫時看不到有跌至12k-13k的風險.

索羅斯表示已沽空美股,與馬田的意見似乎相反,林兄怎看?請指教。

其實世界上邊到有人可以估計得到短期走勢,一個星期升一個星期跌,真係咁神?

馬田及其人工智能作出的預測要如果看待,我還是在觀察之中,但在下判斷前想先弄清楚自己有沒有錯誤解讀,以免錯信/怪了他.

索羅斯表示已沽空美股,與馬田的意見似乎相反,林兄怎看?請指教。

==========================

短期的不同意見,很平常。索羅斯英文原文用了“it isn’t yet the time to buy”

通常用來形容「短時間」的東西。馬田有時也會看錯,而且會快速修正。

其實世界上邊到有人可以估計得到短期走勢,一個星期升一個星期跌,真係咁神?

===============================

回MC

對!就算有時得,都冇乜可能次次得!

一陣跟下呢個,一陣跟下果個,最後得個吉!

係囉, 所以我只玩長線, 比較易玩 :)

每個星期都有directional change,之前跌,剛過去的一星期反彈,下一個星期是不是應該跌?

很多人會這樣想,但我跟馬田這種短線玩了一年多,我自己的觀察,並不是這樣.因此才說有興趣的人一起討論,集思廣有益.世上所有預測都是不可能有定的.要不是很多人發達了.

今早剛沽GC,1098.2

謝謝大家的意見,全力開動美股引擎,出發!!!

今日馬田的語氣,雖然道指仍然未確認slingshot,但標普已穿底了,要小心美股

謝frederick,正等底部入貨!

我跟祖兄一樣,等底部入貨,不過我現在個倉一股都未買 :)

張貼留言